Skarbówka kończy epidemię i wznawia kontrole

Rośnie liczba kontroli podatkowych – wynika z danych, które Ministerstwo Finansów przekazało serwisowi Prawo.pl. Większa aktywność kontrolerów ma związek m.in. ze zmniejszeniem restrykcji pandemicznych. Szczególnym zainteresowaniem urzędników cieszą się rozliczenia podatku od towarów i usług. Doradcy podatkowi spodziewają się, że w najbliższym czasie kontroli będzie jeszcze więcej.

- W III kwartale 2021 r., podobnie jak w całym 2021 r., w porównaniu do analogicznych okresów ubiegłego roku nastąpiła dynamizacja działań podejmowanych przez urzędy celno-skarbowe i urzędy skarbowe w obszarze kontroli podatków – takiej odpowiedzi udzieliło serwisowi Prawo.pl Ministerstwo Finansów. Zapytaliśmy o liczbę kontroli przeprowadzonych w drugim półroczu 2021 r. Danych za pełne sześć miesięcy jeszcze nie ma, resort udostępnił jednak dane za trzeci kwartał ubiegłego roku. Wynikają z nich bardzo ciekawe wnioski.

Coraz więcej kontroli rozliczeń podatkowych

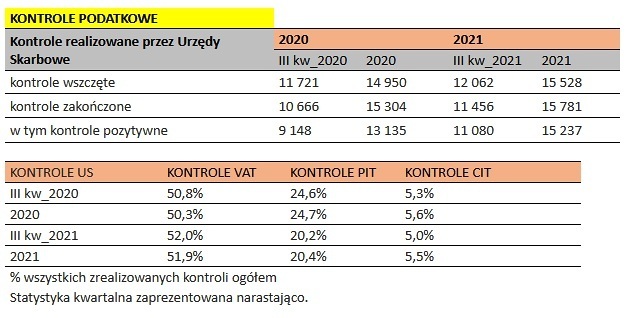

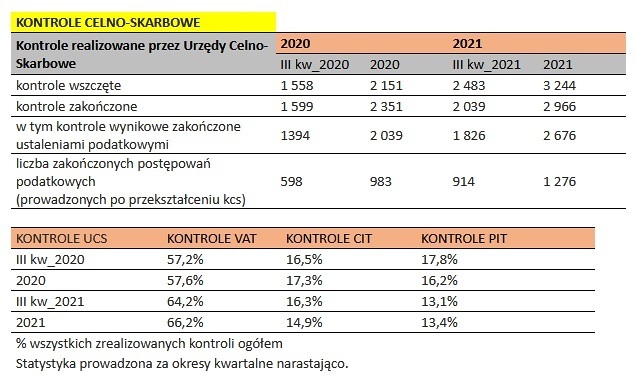

Okazuje się, że wzrosty nastąpiły we wszystkich prezentowanych obszarach. Chodzi o liczbę kontroli wszczętych, kontroli zakończonych, jak również kontroli pozytywnych (zakończonych ustaleniami).

- Większa aktywność kontrolna jest związana m.in. ze zmniejszeniem restrykcji pandemicznych, co pozwoliło na powrót do normalnego tempa prowadzonych działań, ale też z koniecznością uruchomienia kontroli z uwagi na wyniki analizy ryzyka, które wskazują formę podejmowanych czynności. Weryfikacja dotycząca podatków wszczynana jest na podstawie analizy ryzyka – wyjaśniło nam Ministerstwo Finansów.

WZORY DOKUMENTÓW:

- Zastrzeżenia do protokołu kontroli podatkowej >

- Protokół oględzin (inspekcja kontroli podatkowej) >

- KON-W (6) Upoważnienie do przeprowadzenia kontroli podatkowej >

Dodało, że to jej wynik decyduje o tym, czy w konkretnym przypadku nastąpi sprawdzenie rozliczeń podatkowych, tzn. czy zostaną np. podjęte czynności sprawdzające, kontrola podatkowa, czy kontrola celno–skarbowa. W przypadku, gdy przeprowadzenie kontroli podatkowej lub kontroli celno–skarbowej nie jest konieczne, stosowane są czynności sprawdzające.

Zobacz również:

Zmiany podatkowe w trakcie roku muszą być korzystne dla podatników >>

Skarbówka będzie wszczynać postępowania w każdym momencie >>

Rozliczenia VAT najczęściej kontrolowane

Od jakiegoś czasu najczęściej kontrolowane są rozliczenia VAT.

Najwięcej kontroli dotyczy VAT (w granicach 60 proc.) i około 30 proc. rozliczeń podatków dochodowych, z niewielką przewagą kontroli CIT. MF wyjaśnia, że wynika to z samej konstrukcji VAT, którego mechanizm jest często wykorzystywany do nadużyć podatkowych. Resort finansów wskazuje również, że kontrole w zakresie podatków dochodowych są z reguły czasochłonne - stąd relacja 60 proc. VAT i 30 proc. PIT/CIT jest relacją obrazującą wyłącznie liczbę kontroli, lecz nie oddaje w pełni zaangażowania w czynności kontrolne zasobów KAS.

Szczegółowe dane dotyczące kontroli w obszarze podatków przedstawiamy w dwóch poniższych tabelach.

Dodatkowe informacje o podatnikach pomagają skarbówce

Co na to doradcy podatkowi? - Dane zaprezentowane przez Ministerstwo Finansów są potwierdzeniem obserwacji doradców podatkowych na przestrzeni ostatnich kilku lat. Zauważalny jest większy nacisk na kontrole w zakresie podatku od towarów i usług, które stanowią niemal 2/3 ogólnej liczby kontroli skarbowych i kontroli celno-skarbowych. Ma to niewątpliwie związek z wprowadzeniem Jednolitego Pliku Kontrolnego, składanego przez wszystkich podatników podatku od towarów i usług – komentuje Radomir Szaraniec, doradca podatkowy, członek Krajowej Rady Doradców Podatkowych.

Czytaj też: Uprawnienia organów w kontroli podatkowej przedsiębiorców >

Jego zdaniem, wzrost w 2021 r. zarówno liczby, jak i odsetka skutecznych, wedle kryteriów MF, kontroli w zakresie podatku od towarów i usług związany jest ze znacznym rozszerzeniem zakresu informacji przekazywanych przez podatników od października 2020 r. Przypomnijmy - to wtedy właśnie nałożono m.in. obowiązek raportowania w JPK transakcji między podmiotami powiązanymi czy oznaczania niektórych rodzajów transakcji kodami GTU.

- Zmiany te dały organom skarbowym jeszcze więcej informacji o charakterze poszczególnych transakcji dokonywanych przez podatników, co pozwala na bardziej szczegółową analizę ryzyka, jak to określa MF i dokładniejsze typowanie podmiotów do kontroli. Nie jest tajemnicą, że szczególny nacisk kładziony jest na przykład na kontrole usług niematerialnych, oznaczanych kodem GTU 12, które dzięki takiemu oznaczeniu w plikach JPK są łatwiejsze do wytypowania przez organy podatkowe – zwraca uwagę Radomir Szaraniec. Ekspert przewiduje dodatkowo, że wobec wprowadzania dalszych rozwiązań informatycznych, w szczególności wdrażania systemu KSeF (Krajowego Systemu eFaktur), należy się spodziewać pewnego wzrostu liczby kontroli początkowo po wprowadzeniu obowiązku stosowania tego systemu.

Czytaj też: Prawidłowość rozstrzygania sprzeciwów w kontroli podatkowej przedsiębiorców >

Aktywność skarbówki nie maleje – kontroli będzie więcej

Oskar Wala, doradca podatkowy, menadżer w zespole ds. postępowań podatkowych i sądowych w KPMG w Polsce przewiduje, że kontrolna funkcja organów podatkowych stale będzie zyskiwała na znaczeniu. Jego zdaniem, w szczególności organy podatkowe coraz bardziej skupiają się na dużych i skomplikowanych tematach, a więc kontrole muszę być dłuższe, bardziej dokładne, a w rezultacie także bardziej czasochłonne.

- Organy podatkowe dysponują coraz lepszymi narzędziami analitycznymi do typowania podatników do kontroli, przez co często zdarzają się kontrole, w których organy podatkowe wiedzą od razu, jakim tematom się bliżej przyjrzeć. W dalszym ciągu, najczęściej kontrolowany jest podatek VAT. Widać jednak, że również w zakresie CIT kontroli jest dużo, przy czym realizują je częściej urzędy celno-skarbowe, wyspecjalizowane w kontrolach – mówi Oskar Wala.

Wojciech Majkowski, doradca podatkowy, radca prawny, partner w KPMG przypuszcza, że wiąże się to z tym, że kontrole w zakresie CIT najczęściej dotyczą kwestii cen transferowych, a więc wymagają szczególnej i specyficznych informacji i baz danych. Widać także, że bardzo duża część kontroli kończy się „pozytywnie”, to jest niestety ustaleniami „negatywnymi” dla podatnika. Zdaniem Wojciecha Majkowskiego, to również potwierdza, że kontrole są coraz bardziej skuteczne, przynajmniej na poziomie organów podatkowych.

Czytaj: Podanie nieprawdy w deklaracjach podatkowych na przykładach >

Wkrótce dodatkowe narzędzia, które pomogą kontrolującym

Tymczasem w 2023 roku urzędnicy dostaną kolejne źródło danych o podatnikach. Chodzi o Polski Ład i wprowadzone przy okazji zmiany, na podstawie których podatnicy PIT będą musieli przekazywać nowe pliki JPK zawierające dane ujęte w podatkowej księdze przychodów i rozchodów lub księgach rachunkowych albo w ewidencji przychodów. Zdaniem Radomira Szarańca, niewątpliwie przyczyni się to, podobnie jak na gruncie podatku od towarów i usług, do trafniejszego typowania podmiotów do kontroli i da organom podatkowym jeszcze szerszą wiedzę o prowadzonej przez podatnika działalności, w szczególności podatników, którzy korzystają ze zwolnienia z podatku od towarów i usług.

Linki w tekście artykułu mogą odsyłać bezpośrednio do odpowiednich dokumentów w programie LEX. Aby móc przeglądać te dokumenty, konieczne jest zalogowanie się do programu. Dostęp do treści dokumentów LEX jest zależny od posiadanych licencji.