Polski Ład przemianowany na Niskie Podatki. Nie zawsze takie niskie

Od 1 lipca obowiązują nowe przepisy o PIT, częściowo porządkujące zamieszanie wprowadzone z początkiem 2022 roku w ramach tzw. Polskiego Ładu. Stawka PIT spada z 17 do 12 proc., ale wbrew deklaracjom rządu, nie oznacza to radykalnej obniżki tego podatku. Dla tych, którzy zarabiają powyżej ok. 190 tys. złotych rocznie, obciążenia będą nawet nieco wyższe.

Piątek 1 lipca to pierwszy dzień obowiązywania nowych przepisów, których celem jest naprawa zamieszania wywołanego od 1 stycznia br. przez zmiany podatkowe zwane Polskim Ładem. I choć nie oznacza to powrotu do reguł z 2021 roku, to wyliczenie podatku powinno być nieco prostsze, niż by to wynikało z przepisów obowiązujących od 1 stycznia.

- Tamtego systemu nie warto było bronić. Odliczenie składki od podatku preferowało osoby najlepiej zarabiające - tak wiceminister finansów Artur Soboń argumentował modyfikację Polskiego Ładu. Nowy porządek, zwany oficjalnie Niskimi Podatkami, utrzymuje wprowadzoną 1 stycznia zasadę nieodliczania składki zdrowotnej od podatku. Jednak równocześnie zlikwidowano tzw. ulgę dla klasy średniej i mechanizm tzw. rolowania zaliczek. Obie te instytucje powodowały w praktyce wiele problemów, gdyż - w opinii wielu ekspertów podatkowych - nadmiernie komplikowały system.

NARZĘDZIA KSIĘGOWEGO:

- Matryca stawek VAT (PKWiU + CN) z kodami GTU >

- Lista płac - FORMULARZ LICZĄCY >

- Rachunek do umowy uaktywniającej - FORMULARZ LICZĄCY >

Większość zyska, stracą najbogatsi

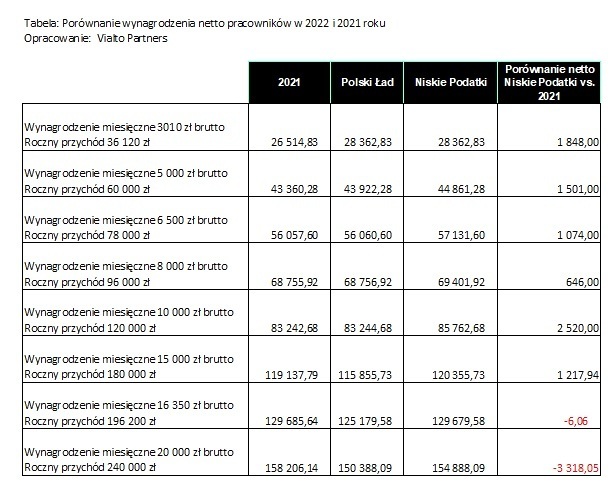

Co zmiany te dały w efekcie? Szacunkowe wyliczenia zarobków netto wskazują, że obciążenia PIT i składkami będą nieco niższe dla większości podatników. - Obniżka stawki podatku z 17 do 12 proc. nie oznacza, że obciążenie podatkowe spadnie o pięć punktów procentowych w stosunku do rozliczeń z roku 2021 - zauważa Katarzyna Rzeżnicka, doradca podatkowy i starszy menedżer w Vialto Partners. Dodaje, że wynika to właśnie z utrzymania zakazu odliczania składki zdrowotnej od podatku, choć na wysokość obciążeń ma oczywiście wpływ też wyższa od ubiegłorocznej kwota wolna (30 tys. zł) i podwyższony do 120 tys. zł próg, po przekroczeniu którego płaci się podatek według stawki 32 proc.

- W efekcie realne obciążenie podatkami i składkami będzie niższe niż w 2021 roku dla pracowników z przychodem miesięcznym do ok. 16 300 zł - przewiduje Katarzyna Rzeżnicka.

Konkretne korzyści zależą od poziomu zarobków. W przypadku pracowników z miesięcznym przychodem powyżej ok. 16 300 zł, obciążenia będą wyższe niż w ubiegłym roku. Jednak w przypadku tych właśnie najlepiej zarabiających osób zmiany wprowadzane 1 lipca oznaczają z drugiej strony zmniejszenie obciążeń w stosunku do tych, które wynikały ze zmian wprowadzonych 1 stycznia.

- Pamiętajmy, że pozostała w mocy zasada rocznego rozliczania podatku. Stąd prawdziwą odpowiedź o ostatecznej kwocie podatku każdy podatnik pozna po podsumowaniu roku 2022, zwłaszcza w kontekście problemów i wątpliwości jakie płatnicy mieli z poborem zaliczek na podatek w trakcie roku - przestrzega Katarzyna Rzeżnicka.

Sprawdź też: Rozliczanie wynagrodzeń od 1 lipca 2022 r. >>>

Zaliczkowe dylematy

Jak zapewnia MF, problemy z zaliczkami mają zniknąć od 1 lipca. Mogą one u niektórych podatników wzrosnąć , co będzie efektem likwidacji tzw. mechanizmu „rolowania” zaliczek wprowadzonego w styczniu 2022 r. Powodował on, że - u osób, które nie zyskiwały na reformie - zaliczki były pobierane w wysokości nie wyższej niż w 2021 r. W rezultacie zaliczki na PIT były niższe niż powinny. - Gdyby to rozwiązanie nie zostało uchylone, to wprawdzie zaliczki byłyby niskie, ale przy rocznym rozliczeniu podatku trzeba by było dopłacać spore kwoty - głosi oficjalny komunikat Ministerstwa Finansów. Resort zapewnia, że ten wzrost kwot zaliczek (a więc zmniejszenie kwoty netto zarobków) dla części osób będzie miał charakter przejściowy, gdyż zyskają one w dalszej części roku w wyniku podwyższenia progu podatkowego (z 85 528 zł do 120 000 zł), co w zaliczkach miesięcznych odczują w ostatnich miesiącach roku.

Jednak w opinii Katarzyny Serwińskiej, doradcy podatkowego i partnera w kancelarii Raczkowski, ta sprawa nie jest tak oczywista. Otóż, jak wskazuje ekspertka, obniżona z 17 do 12 proc. stawka podatkowa spowodowała obniżenie rocznej kwoty zmniejszającej podatek z 5.100 do 3.600 zł, a co za tym idzie, jej zmniejszenie z 425 do 300 zł miesięcznie. - W konsekwencji, od 1 lipca, pracodawca, który otrzymał od pracownika PIT-2, ma obowiązek zmniejszania miesięcznej zaliczki na podatek o 300 zł. Znowelizowane przepisy nie dają odpowiedzi na pytanie, czy ten obowiązek ustaje w momencie, gdy roczna kwota zmniejszająca podatek w nowej wysokości zostanie przez płatnika przekroczona, jak również co się dzieje w miesiącu jej przekroczenia - dodaje Serwińska.

Czytaj też: Planowane zmiany w CIT w ramach Polskiego Ładu 2.0 >>>

Jaki jest tego praktyczny efekt? - Jeśli, pomimo przekroczenia, płatnik nadal będzie pomniejszał zaliczki o miesięczną kwotę zmniejszającą podatek, całkowite zmniejszenie przekroczy dozwolony roczny limit i pracownik może być zobowiązany zwrócić różnicę fiskusowi w zeznaniu podatkowym, maksymalnie 750 zł - przewiduje Katarzyna Serwińska. Zauważa jednak, że ze względu na obniżenie stawki podatkowej, w niektórych przypadkach niedopłata podatku w rozliczeniu rocznym w ogóle nie wystąpi.

- Płatnicy liczą się jednak z ryzykiem postawienia im zarzutu nieprawidłowego wywiązywania się z nałożonych na nich obowiązków w przypadku, gdy do końca roku 2022 co miesiąc będą odliczać 300 zł od zaliczki na podatek - obawia się ekspertka. I postuluje: MF powinno w tej sprawie zająć jasne stanowisko np. w postaci oficjalnych objaśnień.

Liniowcy wciąż mogą odliczać składkę

Odliczanie składki zdrowotnej będzie wciąż możliwe w przypadku jednoosobowych przedsiębiorców opodatkowanych liniowym 19-procentowym PIT. Będą oni mogli zrobić to na dwa sposoby. Pierwszy to zaliczenie składki do podatkowych kosztów. Druga to odliczenie od dochodu. W ten sposób rozliczą też składki za osoby współpracujące (najczęściej członków najbliższej rodziny). Ustanowiono roczny limit odliczenia na poziomie 8,7 tys. zł. W kolejnych latach ta kwota ma być waloryzowana.

Co istotne, w ramach naprawiania Polskiego Ładu przewidziano możliwość niejako wstecznego zastosowania odliczenia. Podlegają mu nie tylko składki zapłacone od 1 lipca, ale także te z pierwszej połowy roku. Wprawdzie nowe przepisy nie przewidują tego wprost, ale tak właśnie wyjaśnia to MF. - Przedsiębiorca już przy obliczaniu zaliczek za czerwiec albo drugi kwartał 2022 r. może uwzględnić składki zdrowotne zapłacone przed wejściem w życie nowych przepisów - czytamy na stronie internetowej resortu.

Samotni rodzice znów z ulgą

Nowe przepisy przywrócą możliwość wspólnego rozliczenia samotnego rodzica z dzieckiem. Ulga ta została zlikwidowana z początkiem 2022 roku. Uzasadniano te zmianę rzekomą tendencją podatników do nadużywania ulgi w celu fikcyjnych rozwodów. Zastąpioną ją odliczeniem kwoty 1,5 tys. zł od podatku. Jednak po fali krytyki rząd wycofał się z narracji o ryzyku rozwodowym i ostatecznie ulga znów obowiązuje (oczywiście za cały 2022 rok).

Zmiany wchodzące w życie 1 lipca są korzystne też dla pracujących seniorów. Skorzystają oni ze zwolnienia dla zarobków osiąganych obok emerytury. Od stycznia obowiązywała zasada, że taka ulga przysługuje tylko tym osobom, które osiągnęły wiek emerytalny, ale zawiesiły pobieranie emerytury z ZUS i pracują. Teraz ulga ma przysługiwać wszystkim pracującym seniorom.

Natomiast zupełną nowością jest podwyższenie wskaźnika procentowego dotyczącego przekazywania części podatku na cele organizacji pożytku publicznego. Dotychczasowy jeden procent został bowiem podwyższony do 1,5 proc.

Rząd zaznacza, że kolejny etap reformy PIT nastąpi 1 stycznia 2023 r. Wtedy zostanie wprowadzona możliwość odliczania kwoty wolnej u maksymalnie 3 płatników. Będzie można też stosować kwotę wolną od podatku u wszystkich płatników (np. w umowach zlecenia).

Linki w tekście artykułu mogą odsyłać bezpośrednio do odpowiednich dokumentów w programie LEX. Aby móc przeglądać te dokumenty, konieczne jest zalogowanie się do programu. Dostęp do treści dokumentów LEX jest zależny od posiadanych licencji.