Fiskus pozwala odliczyć wynagrodzenia influencerów, ale nie własnej załogi

Skarbówka przyznaje, że wydatki na współpracę z influencerami mieszczą się w zakresie ulgi na ekspansję. Spółka może więc dwukrotnie odliczyć dwukrotnie wypłacone im wynagrodzenie - raz jako koszt uzyskania przychodu i drugi raz jako koszt działań promocyjno-informacyjnych w ramach ulgi. Dyrektor KIS inaczej traktuje jednak pracowników marketingu. Twierdzi, że ich wynagrodzenia nie podlegają uldze.

Najnowsza interpretacja dyrektora KIS z 16 października 2023 r. (nr 0111-KDIB1-3.4010.391.2023.1.JKU) zawiera rozwiązania zarówno korzystne, jak też niekorzystne dla przedsiębiorców. Fiskus z jednej strony zgadza się, by spółka współpracująca z influencerami odliczyła podwójnie wydatki na tę współpracę. Ulga na ekspansję umożliwia bowiem odliczenie wydatków poniesionych w celu zwiększenia przychodów ze sprzedaży raz jako koszty uzyskania przychodów i drugi raz w ramach samej ulgi (ale do limitu 1 mln zł). Jednak z drugiej strony dyrektor KIS nie zgadza się, by spółka skorzystała z ulgi na wynagrodzenia własnych pracowników.

- Prezentowane przez KIS stanowisko jest zgoła odmienne od tego które mogliśmy jeszcze zaobserwować w ubiegłym roku, kiedy interpretacje w tym zakresie były pozytywne. Fiskus pozwalał wówczas skorzystać z omawianej ulgi w przypadku wynagrodzenia pracownikow i odliczyć wydatki za czas pracy poświęcony przez nich na działania promocyjno-informacyjne. Teraz jednak zinterpretował przepisy w sposób zawężający i nie zgodził się na odliczenie tych wydatków. Warto jednak, by firmy zainteresowane odliczeniem tego typu wydatków wystąpiły o własną interpretację - mówi Grzegorz Grochowina, szef zespołu zarządzania wiedzą w departamencie podatkowym w KPMG w Polsce.

Czytaj więcej: Objaśnienia do ulgi na ekspansję - warunki dla producentów >>

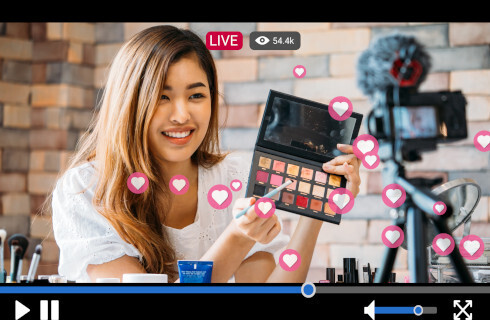

Współpraca z influencerami się opłaca

Dyrektor KIS odpowiadał na pytania spółki z branży kosmetycznej, która jest producentem szerokiej gamy wyrobów kosmetycznych i toaletowych. Współpracuje z klinikami i gabinetami kosmetologicznymi, by udoskonalać i testować nowe rozwiązania pielęgnacyjne. Poszerza ofertę sprzedażową oraz prowadzi działania w celu zdobycia nowych rynków.

Spółka prowadzi szeroko zakrojoną kampanię marketingową, polegającą m.in. na współpracy z influencerami. Są to osoby popularne w zakresie publikacji materiałów life-stylowych, kosmetologii oraz popkultury. Osoby te przekazują odbiorcom informacje o produktach spółki i ich działaniu, dzieląc się osobistymi spostrzeżeniami. W zależności od rodzaju medium, ich materiały mają charakter filmów lub publikacji na blogach i stronach internetowych. Spółka liczy, że dotrze dzięki temu do określonej grupy docelowej i potencjalnych klientów.

Ponosi też wydatki na wynagrodzenia pracowników za czas pracy poświęcony na działalność związaną z promowaniem produktów. Są to w szczególności wydatki na prowadzenie i aktualizację strony internetowej, m.in. o nowo wprowadzane wyroby do oferty i przygotowanie bannerów reklamowych na stronę internetową. Pracownicy są też zaangażowani w koordynowanie działań promocyjnych z podmiotami zewnętrznymi oraz produkcję próbek produktów (z ewidencji czasu pracy każdorazowo wynika, ile czasu pracownik poświęcił na tego typu prace).

Spółka wystąpiła do fiskusa z pytaniem, czy może skorzystać z ulgi na ekspansję na wszystkie te wydatki. Jej zdaniem, tak. Zaznaczyła przy tym, że pozwoli jej to zwiększyć przychody z produktów dotychczas nieoferowanych w danym kraju, lub na danym rynku. Chodzi o zwiększenie sprzedaży na rzecz podmiotów niepowiązanych, ponieważ tylko ich dotyczy ulga.

Jest ulga na wynagrodzenia influencerów

Dyrektor KIS zgodził się, że ulga przysługuje tylko na część wydatków.

- Spółka może zaliczyć do kosztów uzyskania przychodów, wskazanych w art. 18eb ust. 7 pkt 2 ustawy o CIT, koszty współpracy z tzw. influencerami - osobami, które dzięki swoim zasięgom, prowadzą działalność promocyjno-informacyjną w zakresie produktów spółki w social mediach, poniesione w celu zwiększenia przychodów ze sprzedaży – stwierdził dyrektor KIS.

Uzasadnia, że dzięki zasięgom influencerów spółka ma pewność, że jej produkty będą odebrane pozytywnie, gdyż będą one polecone, zaprezentowane i wypromowane przez osobę popularną i w ocenie jej społeczności wiarygodną. Zatem działania testerów-influencerów mają charakter promocyjno-informacyjny. To oznacza, że koszty poniesione na współpracę z influencerami mieszczą się w katalogu kosztów działań promocyjno-informacyjnych w ramach ulgi.

- To słuszne podejście, ponieważ możliwość odliczenia tego typu wydatków wynika co do zasady wprost z przepisów - mówi Grzegorz Grochowina.

Nie ma ulgi na wynagrodzenia pracowników

Według fiskusa, do działań promocyjno-informacyjnych nie można natomiast zaliczyć wydatków na własny dział marketingu.

- Spółka nie może zaliczyć do kosztów uzyskania przychodów wskazanych w art. 18eb ust. 7 pkt 2 ustawy o CIT, kosztów wynagrodzeń pracowników działu marketingu, którzy zajmują się koordynacją, planowaniem oraz realizacją działań związanych z promowaniem produktów wytwarzanych przez spółkę - w części w jakiej to ich czas pracy dotyczy prowadzenia działań promocyjno-informacyjnych. – stwierdził dyrektor KIS.

Wyjaśnia, że zakres przedmiotowy ulgi na ekspansję określa art. 18eb ust. 7 ustawy CIT. Zgodnie z tym przepisem, za koszty uzyskania przychodów poniesione w celu zwiększenia przychodów ze sprzedaży produktów uznaje się koszty:

- uczestnictwa w targach poniesione na: a) organizację miejsca wystawowego, b) zakup biletów lotniczych dla pracowników, c) zakwaterowanie i wyżywienie dla pracowników;

- działań promocyjno-informacyjnych, w tym zakupu przestrzeni reklamowych, przygotowania strony internetowej, publikacji prasowych, broszur, katalogów informacyjnych i ulotek, dotyczących produktów;

- dostosowania opakowań produktów do wymagań kontrahentów;

- przygotowania dokumentacji umożliwiającej sprzedaż produktów, w szczególności dotyczącej certyfikacji towarów oraz rejestracji znaków towarowych;

- przygotowania dokumentacji niezbędnej do przystąpienia do przetargu, a także w celu składania ofert innym podmiotom.

Dyrektor KIS uzasadnia, że katalog ten ma charakter zamknięty, co wynika z samej jego konstrukcji jako enumeratywnego wyliczenia. Tym samym, nie stanowią wydatków możliwych do odliczenia w ramach ulgi na ekspansję koszty zaangażowania pracowników w działania scharakteryzowane w treści art. 18eb ust. 7 pkt 1 lit. a oraz pkt 2-5 ustawy CIT, w zakresie, w jakim zostały przeznaczone na sfinansowanie wynagrodzeń pracowników. Skoro ustawodawca w ramach jednej jednostki redakcyjnej zamkniętego katalogu dopuścił możliwość odliczenia wydatków wynikających z zaangażowania pracownika, to należy przyjąć, że dałby temu wyraz w ten sam sposób, gdyby jego intencją było umożliwienie odliczania kosztów wynagrodzeń pracowniczych w ramach pozostałych działań określonych w treści art. 18eb ust. 7 pkt 1 lit. a lub pkt 2-5 ustawy CIT.

- Tym samym należy przyjąć, że poza zakresem ulgi na ekspansję są wydatki przeznaczone na wynagrodzenia pracownicze, nawet jeśli pracownik danego podatnika dokonywał czynności odpowiadających wprost działaniom wskazanym w treści wyżej przywołanej regulacji - uzasadnia dyrektor KIS.

Fiskus zmienił zdanie

Według Michała Rodaka, doradcy podatkowego w Grant Thornton, żaden przepis regulujący ulgę na ekspansję nie wprowadza wyłączenia z kosztów kwalifikowanych wydatków poniesionych na wynagrodzenia pracowników. - Brak jest jakichkolwiek podstaw do tego, aby z ulgi na ekspansję wyłączać wynagrodzenia pracowników za czas poświęcony na działania określone w art. 18eb ust. 7 pkt 2-5 ustawy CIT oraz art. 26gb ust. 7 pkt 2-5 ustawy PIT - uważa.

I zaznacza, że dotychczas fiskus zgadzał się w interpretacjach, że wydatki te można odliczyć w ramach ulgi na ekspansję. Przykładem może być interpretacja z 14 listopada 2022 r. (nr 0111-KDIB1-3.4010.366.2022.1.MBD), zgodnie z którą można odliczyć wynagrodzenie pracowników za czas pracy poświęcony na: działania promocyjno-informacyjne m.in. prowadzenie i aktualizację strony internetowej, dostosowanie opakowań produktów do wymagań kontrahentów, przygotowanie dokumentacji umożliwiającej sprzedaż produktów, przygotowanie dokumentacji niezbędnej do przystąpienia do przetargu lub złożenia oferty.