Klauzula przeciwko unikaniu opodatkowania ogranicza interpretacje indywidualne

Skomplikowanie przepisów przez Polski Ład spowodowało wzrost liczby wniosków o interpretacje indywidualne. Dyrektor KIS regularnie odmawia jednak wydawania interpretacji podatkowych powołując się na możliwość zastosowania klauzuli przeciwko unikaniu opodatkowania. Eksperci ostrzegają, że może to doprowadzić do wzrostu i tak już licznych sporów sądowych podatników z organami skarbowymi.

Podatnicy boją się skutków Polskiego Ładu. Widać to chociażby po tym, że wzrosła liczba wniosków o wydanie interpretacji indywidualnych. Okazuje się, że tylko w dwa miesiące podatnicy złożyli prawie 6 tys. wniosków o wydanie takich interpretacji. Jak wynika z danych udostępnionych przez Krajową Informację Skarbową, w styczniu oraz w lutym br. złożono o 19 proc. więcej wniosków niż w analogicznym okresie ub.r.

Najwięcej wniosków dotyczyło PIT-u. Ich liczba wzrosła rok do roku o prawie 41 proc.

W ciągu dwóch pierwszych miesięcy br. Polacy złożyli dokładnie 5784 wniosków o indywidualną interpretację podatkową, w styczniu 3010, w lutym – 2774. W analogicznym okresie ubiegłego złożono 4862 wniosków (w styczniu 2192, w lutym 2670).

Zauważyć trzeba, że Dyrektor KIS regularnie odmawia wydawania interpretacji podatkowych powołując się na możliwość zastosowania klauzuli przeciwko unikaniu opodatkowania (GAAR).

Czytaj także: Więcej pytań do skarbówki, ale skarg do sądów administracyjnych też>>

WZORY DOKUMENTÓW DO POBRANIA:

- ORD-IN (9) Wniosek o wydanie interpretacji indywidualnej - WZÓR >

- ORD-IN/A (7) Załącznik do wniosku o wydanie interpretacji indywidualnej - WZÓR >

- ORD-WS Wniosek wspólny o wydanie interpretacji indywidualnej - WZÓR >

Czym jest GAAR?

Ogólna klauzula przeciwko unikaniu opodatkowania nazywana klauzulą GAAR (ang. General Anti Avoidance Rule) została wprowadzona do ustawy – Ordynacja podatkowa i obowiązuje od 15 lipca 2016 roku.

-Przepisy art. 119a i nast. Ustawy - Ordynacja podatkowa dały fiskusowi możliwość kwestionowania działań podatnika jeżeli jednym z głównych celów podjęcia danego działania było osiągnięcie korzyści podatkowej – stwierdza Adrian Kęmpiński, prawnik w Kancelarii Ostrowski i Wspólnicy. Podkreśla on, że przepisy nie są martwe. Dane udostępniane przez Krajową Administrację Skarbową pokazują, że fiskus coraz chętniej korzysta z tych przepisów kwestionując dokonane przez podatników czynności.

Sprawdź PROCEDURY w LEX:

- Wystąpienie o indywidualną interpretację podatkową >

- Wniosek o interpretację indywidualną - podmioty uprawnione >

- Wniosek o wydanie indywidualnej interpretacji prawa podatkowego >

-W pierwszych czterech latach stosowania przepisu od momentu wprowadzenia tego przepisu Szef KAS (organ właściwy ws. GAAR) wydał jedynie 18 takich decyzji. Dane za rok 2021 obrazują, że decyzji z zastosowaniem klauzuli GAAR wydano 21 – stwierdza Adrian Kęmpiński. Jego zdaniem, tendencja ta zapewne będzie wzrostowa, co doprowadzi do licznych sporów sądowych podatników z Szefem KAS.

Ekspert podkreśla, że w dyskusji o klauzuli GAAR często pomija się jej otoczenie procesowe, czyli art. 14b par. 5b pkt 1 ustawy – Ordynacja podatkowa. Przepisy te weszły w życie razem z klauzulą ogólną. -Stanowią one przedpole klauzuli GAAR - pozwalają Dyrektorowi KIS odmówić wydania interpretacji indywidualnej jeżeli jej stan faktyczny lub zdarzenie przyszłe stanowią unikanie opodatkowania. Regulacja ta zapobiega nadużywaniu interpretacji podatkowych jako ochrony i zalegalizowania unikania opodatkowania – podkreśla Adrian Kęmpiński.

Sprawdź też: Interpretacja indywidualna: treść wniosku a zakres interpretacji - omówienie orzecznictwa >

Ekspert dodaje, że jeżeli Dyrektor KIS, zapoznając się z treścią wniosku o wydanie interpretacji będzie mieć wątpliwości, może zwrócić się do Szefa KAS o wydanie opinii w tej kwestii (art. 14b par. 5c ordynacji podatkowej). -Przepisy te mogą mieć zastosowanie także jeżeli podatnik w wyrafinowany sposób ukrył korzyść podatkową w kilku wnioskach o wydanie interpretacji (art. 14b par 5d ordynacji podatkowej) – podkreśla Adrian Kęmpiński.

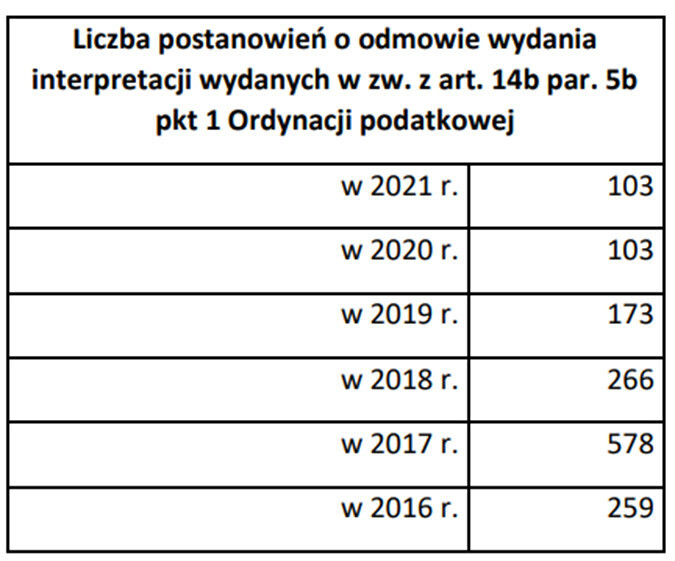

Zauważa on, że dane uzyskane za lata 2016 - 2021 wskazują, iż Dyrektor KIS wydał łącznie 1482 decyzje odmawiające wydania interpretacji podatkowych z uwagi na unikanie opodatkowania przedstawione w stanie faktycznym lub zdarzeniu przyszłym wniosku podatnika. W 2016 roku wydano aż 259 decyzji odmownych, mimo, że przepisy weszły w życie z dniem 15 lipca 2016 r. Rok 2017 był pierwszym pełnym rokiem stosowania GAAR -u i wówczas wydano 578 decyzji odmownych. Dla porównania, w ostatnich dwóch latach wydano łącznie 206 decyzji w trybie art. 14b par. 5b pkt 1 ustawy - Ordynacja podatkowa.

- Malejąca tendencja nie dziwi - podatnicy są bardziej świadomi istnienia klauzuli GAAR i mimo coraz bardziej skomplikowanych przepisów - mniej chętni na ryzyko. Podatnicy, którzy akceptują duże ryzyko i świadomie dokonują agresywnego planowania podatkowego z pewnością nie piszą wniosków o wydanie interpretacji podatkowych by nie zwracać na siebie uwagi i nie informować fiskusa o rozwiązaniach, które chcą u siebie wdrożyć – podkreśla Adrian Kęmpiński.

Ważna jest prewencja

Rząd uzasadniał wprowadzenie klauzuli GAAR tym, że najistotniejszą jej funkcją jest prewencja. Celem jest zniechęcenie podatników co ryzykownego planowania podatkowego by w uchronić ich przed ryzykiem późniejszej konieczności zapłacenia podatku wraz odsetkami, co niejednokrotnie może zniweczyć osiągniętą korzyść podatkową.

- Uwzględniając powyższe rozważania, uważam, że ten cel jest realizowany, podatnicy są bardziej świadomi istnienia klauzuli przeciwko unikaniu opodatkowania, a nawet jeżeli nie, to uprawnienia Dyrektora KIS pozawalają na w miarę bezbolesne upomnienie podatnika, że jeżeli dokona czynności z powodu których nie uzyskał interpretacji podatkowej, ryzykuje zastosowanie w jego przypadku przepisów art. 119a ustawy – Ordynacja podatkowa – ocenia Adrian Kęmpiński.

- Nasze doświadczenia pokazują, że Dyrektor Krajowej Informacji Skarbowej nadużywa prawa do odmowy wydania interpretacji indywidualnej ze względu na ryzyko unikania opodatkowania lub nadużycia prawa. Winne są tu przede wszystkim nieprecyzyjne przepisy, które dają Dyrektorowi KIS (po opinii Szefa KAS) nadmierną swobodę w podejmowaniu podobnych decyzji – stwierdza Bartosz Kubista, adwokat, doradca podatkowy, Partner w GLC. Ekspert wyjaśnia, że do odmowy wydania interpretacji indywidualnej wystarcza „uzasadnione przypuszczenie”. To sformułowanie, również przy innych okazjach, od lat budzi wątpliwości interpretacyjne i uważane jest za zbyt pojemne. W efekcie do odmowy wydania interpretacji wystarczają obawy i domysły.

- Ogromnym problemem są lakoniczne uzasadnienia wydawanych odmów. Sądy administracyjne wskazują wyraźnie, że organ interpretacyjny musi podeprzeć swoje przypuszczenia stosownymi i racjonalnymi argumentami. Nie zawsze tak się dzieje. W efekcie, podatnicy często drżą o uzyskanie potwierdzenia ich stanowiska, co jest szczególnie istotne w świetle niejasnych i wadliwych przepisów Polskiego Ładu – podkreśla Bartosz Kubista.

Jego zdaniem, powołanie się na uzasadnione przypuszczenie unikania opodatkowania staje się kolejnym wytrychem Dyrektora KIS pozwalającym na niewydawanie interpretacji lub przeciąganie sprawy. W działaniach Dyrektora KIS widać nadmierną podejrzliwość względem podatników. -Wydaje się, że Dyrektor KIS nad wyraz często kieruje do Szefa KAS na podstawie art. 14b § 5c Ordynacji Podatkowej wnioski o opinię co do podstaw odmowy wydania interpelacji. Oczywiście, złożenie wniosku jest obowiązkiem organu interpretacyjnego, gdyż to Szef KAS jest organem właściwym do rozstrzygania o unikaniu opodatkowania – podkreśla Bartosz Kubista.

Urząd kupuje sobie czas

Ekspert dodaje, że pierwotną decyzję o wystąpieniu do Szefa KAS podejmuje jednak Dyrektor KIS, który nie zawsze czyni to w uzasadnionych przypadkach, licząc się z negatywną odpowiedzią Szefa KAS. - Podejrzewam, że nie bez znaczenia dla takiej praktyki Dyrektora KIS jest chęć kupienia sobie czasu. Krajowa Informacja Skarbowa jest zawalona wnioskami wydanie interpretacji indywidualnych i terminowe załatwienie wniosków jest trudne nawet w przedłużonym przez pandemię terminie. Początkowa odmowa wydania interpretacji - nawet, jeżeli miałaby zostać zakwestionowana w sądzie administracyjnym - to dodatkowe kilka miesięcy oddechu i zrolowanie sprawy – stwierdza Bartosz Kubista.

Jego zdaniem mechanizm działa tu podobnie jak zarzucanie wnioskodawców pytaniami doprecyzowującymi stan faktyczny, które nie mają żadnego znaczenia dla sprawy i rozstrzygnięcia. -Naprawienie problemu wymagałoby albo drastycznej zmiany podejścia organów podatkowych, na co polscy podatnicy stracili już chyba nadzieję, albo zmiany prawa. Dotychczasowe doświadczenia pokazują, że stosowany model jest podatny na wypaczenia i nie zawsze wykorzystywany zgodnie z celem - podsumowuje Bartosz Kubista.

Linki w tekście artykułu mogą odsyłać bezpośrednio do odpowiednich dokumentów w programie LEX. Aby móc przeglądać te dokumenty, konieczne jest zalogowanie się do programu. Dostęp do treści dokumentów LEX jest zależny od posiadanych licencji.