Osobny system wynagradzania kadry menedżerskiej to dobra praktyka

Menedżer jest jak kierowca. Firma, która posiada najlepszych specjalistów, dysponuje bardzo dobrym finansowaniem i działa na bardzo zyskownym rynku, bez właściwego kierowcy daleko nie zajedzie. To od decyzji kadry zarządzającej zależą losy całego przedsiębiorstwa, dlatego właściwe systemy wynagradzania są tu tak istotne.

Dyskutując o wynagradzaniu kadry zarządzającej można przywoływać pewną metaforę. Wyobraźmy sobie, że dysponujemy świetnym, sportowym samochodem, wyposażonym w najnowsze technologie i zaprojektowanym przy użyciu najlepszych materiałów. Sami jednak nie mamy prawa jazdy lub jesteśmy bardzo kiepskim kierowcą. Za zadanie dostajemy wystartowanie w wyścigu samochodowym. Łatwo sobie wyobrazić, jak to może się dla nas skończyć - dojedziemy albo ostatni, albo przygodę zakończymy na barierkach. Sytuacja ta, wbrew pozorom, jest bardzo podobna do funkcjonowania przedsiębiorstwa.

Sprawdź w LEX: Zwiększanie efektywności systemów wynagrodzeń - poradnik krok po kroku >

Firma posiadająca najlepszych specjalistów, dysponująca bardzo dobrym finansowaniem i działająca na bardzo zyskownym rynku, bez właściwego kierowcy, czyli kadry zarządzającej, za daleko nie zajedzie. Potencjał i owszem, będzie bardzo duży, ale co z tego wyjdzie, to już osobna historia. Dlatego, dla każdej organizacji tak ważnym jest, aby zatrudniać jak najlepszą kadrę, która będzie sterować przedsiębiorstwem we właściwy sposób.

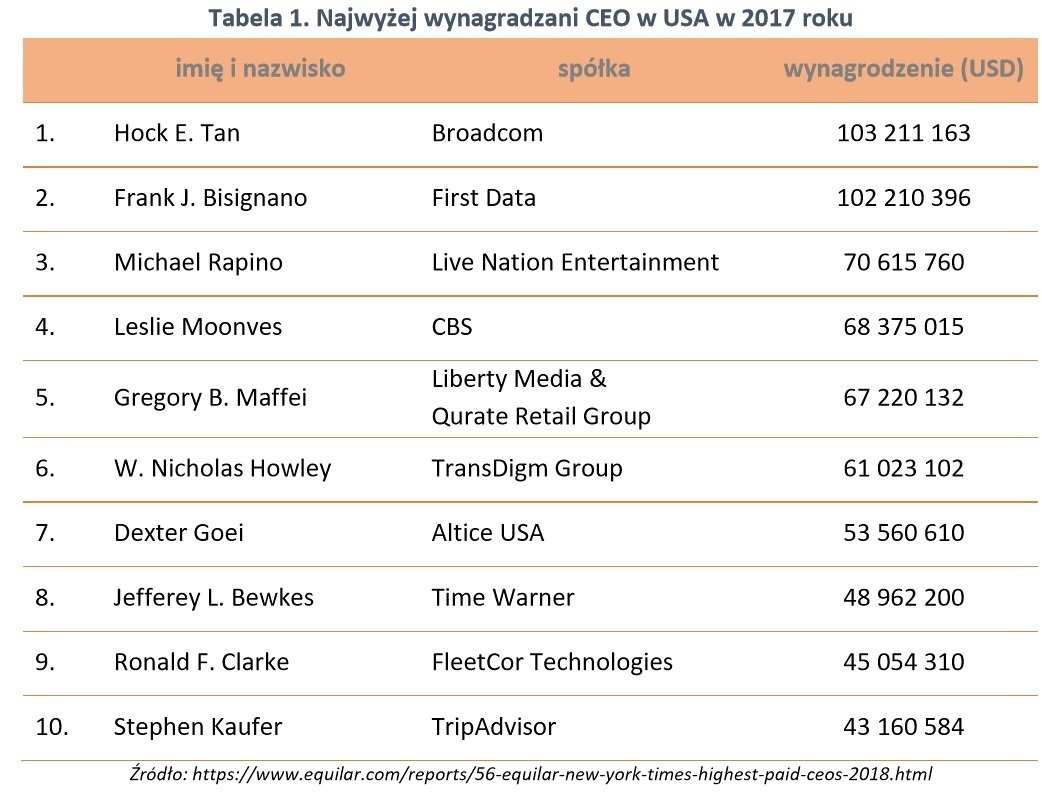

Najważniejszym powodem, dla którego, projektuje się osobne systemy wynagradzania kadry menedżerskiej jest przede wszystkim szeroki zakres ich odpowiedzialności. Od ich decyzji często zależą losy całego przedsiębiorstwa. Osobnym tematem jest wielkość kwot, jakie otrzymują lub mogą otrzymać pod postacią wynagrodzenia zmiennego. Możliwe do pozyskania sumy stanowią duży wydatek dla przedsiębiorstwa (czasami nawet kilka procent zysków) i silne źródło motywacji dla menedżera. Wielkość oferowanych kwot może uzmysłowić tabela 1., gdzie podano roczne kwoty wynagrodzenia najwyżej opłacanych CEO w USA.

Dlatego tak ważne jest, aby motywacja ta była powiązana z interesem firmy. Dobrym przykładem, do czego mogą doprowadzić niewłaściwie wydatkowane pieniądze na uposażenie członków zarządów są kolejne kryzysy finansowe.

Standardowy system wynagradzania kadry zarządzającej oparty jest na premii rocznej i długoterminowym planie motywacyjnym wykorzystującym instrumenty finansowe powiązane z wartością akcji spółki. Premia roczna zależy zazwyczaj od realizacji wskaźników finansowych takich jak EBITDA (zysk bez kosztów obsługi kredytu i amortyzacji), czy EPS (zysk na jedną akcję). Wartość wypłat z programu długoterminowego jest uzależniona bezpośrednio od wartości akcji, a więc pośrednio również od realizacji wskaźników finansowych.

Czytaj też: Sam dyrektor HR niewiele zdziała. Wsparcie zarządu jest kluczowe >

Cały system motywacyjny (a mówimy tu zazwyczaj, o co najmniej 60% potencjalnego wynagrodzenia menedżerów) oparty jest więc mniej lub bardziej bezpośrednio na wskaźnikach finansowych. Jego niewłaściwe zaprojektowanie niesie ze sobą ryzyko skłonienia kadry do koloryzowania rzeczywistych wyników, czy podejmowania ryzykownych decyzji. Szczególnie w sytuacji, gdy zyski zaczynają spadać, a tym samym wypłaty z programu są zagrożone. Sytuacja taka miała miejsce zarówno w latach 2001 – 2002 podczas kryzysu spółek technologicznych, jak i w latach 2008 – 2009 podczas kryzysu bankowego. Na początku millenium rynkami wstrząsnęły skandale księgowe w Enronie i Worldcomie. Zarządy spółek nawet gdy ogłaszały upadłość otrzymywały ogromne premie (2010). Pod koniec dekady doświadczyliśmy natomiast nieodpowiedzialnej polityki kredytowej i nadmiernego zaangażowania w instrumenty pochodne. Polityka ta w średnim horyzoncie czasowym doprowadziła do spektakularnego bankructwa banku Lehman Brothers, czy bailoutów (państwowej pomocy finansowej) w przypadku AIG. Doświadczenia te postawiły pytania co do właściwości konstrukcji systemów premiowania menedżerów. Ukształtowały one też współczesną praktykę ich kształtowania (zapewne aż do kolejnego kryzysu).

Powyższe przykłady powinny ukazać ryzyko, jakie niesie ze sobą zatrudnienie niewłaściwych menedżerów lub motywowanie ich w niewłaściwy sposób. Dlatego, system wynagradzania kadry zarządzającej powinien być zaprojektowany w przemyślany sposób. Do głównych zadań takiego systemu należy przede wszystkim przyciągnięcie, zatrzymanie i motywacja jak najlepszych dyrektorów.

Czytaj też: Rozwój podwładnych świadczy o wartości menedżera >

Rosen (1981) w swoim artykule “The Economics of Superstars”, wysuwa teorię, że najlepsi menedżerowie kosztują dużo więcej, niż dobrzy. Wynika to ze stopniowo zawężającej się grupy menedżerów o odpowiednich umiejętnościach oraz rosnących potencjalnych korzyściach płynących z pozyskania lepszego menedżera. Jako przykład można podać sportowców. Pomiędzy 5, a 1 miejscem w zawodach lekkoatletycznych różnice w wyniku są zazwyczaj marginalne. O piątym miejscu jednak szybko się zapomina, a o zwycięzcy mówią wszyscy. Podobnie będzie z dobrym chirurgiem. Jeżeli czeka nas operacja, to za każde 5% więcej szans na przeżycie jesteśmy w stanie dopłacić dużo więcej niż 5% więcej wynagrodzenia. Przekładając to na sytuacje przedsiębiorstwa, nieco lepszy menedżer może zażądać dużo więcej niż przeciętnie dobry. Różnice w zdolnościach dodatkowo wzmacnia efekt skali działalności przedsiębiorstwa. Menedżer osiągający o 2% lepsze wyniki w lokalnym przedsiębiorstwie może przynieść firmie dodatkowe kilka – kilkadziesiąt tysięcy zysku. W przedsiębiorstwie globalnym to 2% może dać kilka – kilkadziesiąt milionów. Koszty wyższej wypłaty szybko się zwracają.

Źródło: wynagrodzenia.pl, Ogólnopolskie Badanie Wynagrodzeń

Więcej przydatnych materiałów znajdziesz w LEX HR:

Harmonizowanie wynagrodzeń ze strategią i kulturą organizacyjną >

Budowanie taryfikatorów i tabel płac >

Efektywność systemów wynagradzania >

Diagnozy kompetencji - lista narzędzi >

Nie masz dostępu do tych materiałów? Sprawdź, jak go uzyskać >

Linki w tekście artykułu mogą odsyłać bezpośrednio do odpowiednich dokumentów w programie LEX. Aby móc przeglądać te dokumenty, konieczne jest zalogowanie się do programu. Dostęp do treści dokumentów LEX jest zależny od posiadanych licencji.